お給料から天引きされる「所得税」。

この所得税は会社員が節約することができるお金です。

所得税の仕組みを知ることで、会社員でも節税をすることができます。

すでに面倒くさい、難しい話と感じている人もいるかもしれません。

しかし、税金の仕組みを知っている人ほど得をします。

前半では、所得税の仕組みと控除とは何かについてわかりやすく解説しています。

後半では、あなたに戻ってくる税金があるかチェックする方法と、確定申告での控除のやり方を案内した記事一覧を載せています。

増税に負けずに、損をしない

所得税の仕組み

まずは所得税の仕組みについて解説していきます。

給料から天引きされる「所得税」。

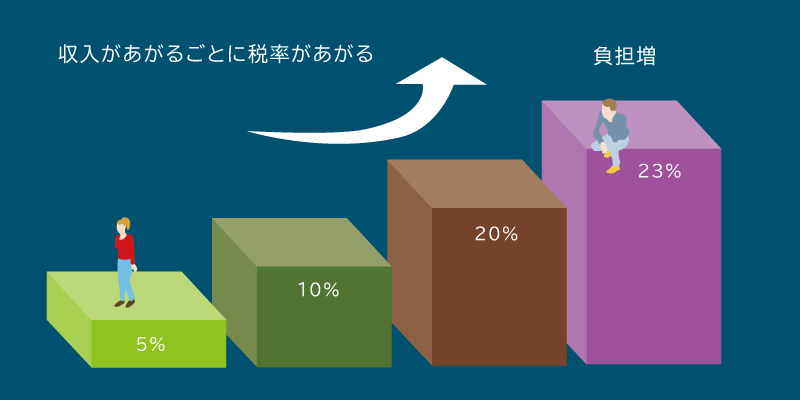

所得税は収入があがればあがるほど税率があがる「累進課税制度」になっています。

なんか学生の頃に勉強したな、これ・・・

ただ、この税率は収入にそのままかかるのではありません。

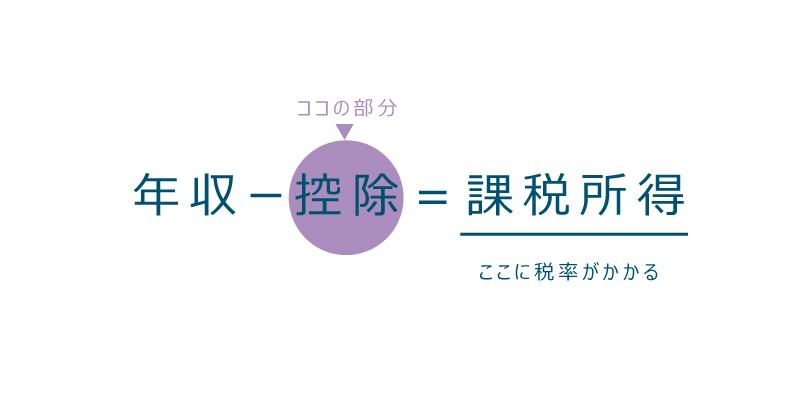

年収から控除を差し引いた「課税所得」という部分に税率がかかります。

「課税所得」に税率をかけたのが「所得税」ということです。

控除とは

一言でいうと、課税所得を減らすことができるのが控除です。

控除は多ければ多いほどいいです!!

課税所得が増えれば、税金も増えます。

しかし逆にいえば、「控除」を増やせば課税所得を減らすことができます。つまり節税できるということです!

下の図では、同じ収入400万円のAさんとBさんがいます。

2人の違いは控除額です。控除が多いBさんのほうが支払う所得税が5万円も少ないことがわかります。

(実際には、会社員は給料天引きなので、年末調整などで所得税がより多く戻ってきます。)

控除の種類

控除にはいろんな種類があります。

| 控除 | 概要 | ★は会社で年末調整可 |

| 雑損控除 | 住宅や家財に損害を受けた場合 | |

| 医療費控除 | 本人と家族の分を合計して1年で10万円以上の医療費がかかった場合 | |

| 社会保険料控除 | 健康保険料、年金保険料などの支払いは全額控除可能。 家族の社会保険料を代わりに支払った場合も可 | ★ |

| 生命保険料控除 | 一般の生命保険、介護医療保険、個人年金について合計で最高12万円まで控除可能。 | ★ |

| 地震保険料控除 | 地震保険に加入している場合、最大5万円控除可能。 | ★ |

| 扶養控除 | 所得が一定額以下の親族を扶養している場合。 | ★ |

| 寄付金控除 | 特定の団体への寄付。ふるさと納税。 | |

| 障害者控除 | 本人や家族に障害者がいる場合。 | ★ |

| 寡婦控除 | 夫(妻)と死別もしくは離婚した。 | ★ |

| 配偶者控除 | 配偶者の所得が48万円以下なら原則48万円控除。 | ★ |

| 配偶者特別控除 | 配偶者の所得が48万円を超える場合、所得金額に応じて一定の金額が控除される。 | ★ |

| 勤労学生控除 | 通学や生活のために働きながら学生をしている場合。 | ★ |

| 基礎控除 | すべての人が対象。 | ★ |

| 小規模企業共済等掛金控除 | 小規模企業共済や個人型確定拠出年金(iDeCo)の掛け金は全額控除できる。 | |

| 住宅借入金特別控除 | 住宅ローン控除。住宅ローンを借り入れた人が対象。 | 1年目は確定申告 2年目以降は★ |

これだけを見ても、自分に該当している控除があるかどうかわからないという方は、これからいろんな事例を用いて、控除の活用方法をご紹介していきます。

これらの控除でさらなる節税をめざしたい方は、これ以降の内容を読んでください。

ステップ1 戻ってくる税金があるかチェック

まずは、そもそも戻ってくる税金があるかチェックしましょう。

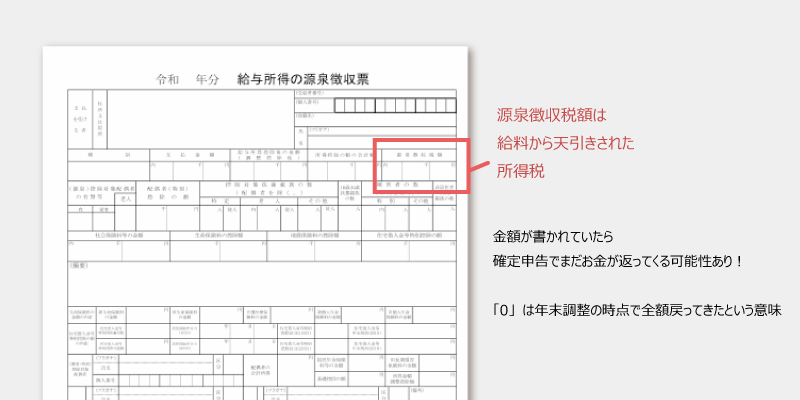

源泉徴収票をチェックしてください。

(源泉徴収票は年末調整が終わってだいたい1月末から2月にかけて会社からもらえます)

「源泉徴収税額」という欄がいわゆる所得税のことです。

もしここに金額が載っていたら、まだ戻ってくる可能性があるということ。

この源泉徴収額が前払いした所得税なので、戻ってくる最大の金額ということになります。

(0の場合は、年末調整の時点ですでに全額戻ってきているので、確定申告しても戻ってくる所得税はありません)

また、確定申告は過去5年分までは確定申告することができます!

過去のことだからと諦めている人は絶対確定申告やってください!

還付の場合は、確定申告時期(2月15日~3月15日)に関係なく申告することができます。

5年過ぎてしまう前にやってしまいましょう!

ステップ2 あてはまる控除がないかチェック!

いろんな例題を用いて、使える控除がないかチェックしてみてください。

夫の扶養には入っていない妻が、1年間産休育休で収入が減った時の確定申告のやりかた【配偶者控除】(準備中)

年金をもらっている親と同居しているがいるときの確定申告のやりかた【扶養控除】(準備中)

年金をもらっている親が施設に入居している場合の確定申告のやり方【扶養控除】(準備中)

年内に扶養してた家族が亡くなった時の確定申告【扶養控除】(準備中)

妻が個人事業主(フリーランス)で国民年金と国保の保険料を代わりに支払った場合の確定申告のやり方【社会保険料控除】(準備中)

住宅が水害・火事・窃盗にあった時の確定申告のやり方【雑損控除】(準備中)

住宅ローンに加入して住宅を購入したときの確定申告のやり方【住宅借入特別控除】(準備中)

ステップ3 さらなる節税を目指すために

・iDeCoをやる【小規模企業共済等掛金控除】

・ふるさと納税をやる【寄付金控除】

簡単に控除を増やすことができるのがこの2つです。

扶養控除などが控除額は高いですが、これは対象になる人ならない人がいます。

しかし、iDeCoとふるさと納税なら自分の意思でやることができます。

また2022年からiDeCoは政策内容も改変しているので、よりおすすめです。

ただ、控除を増やすために余計にお金を使ってしまったら本末転倒になってしまいますので、気をつけてくださいね

控除のまとめ

・お給料から天引きされる「所得税」は節税できる!

・年収ー控除=課税所得 課税所得に税率がかかる

・控除を増やせば、節税につながる

・源泉徴収票の「源泉徴収税額」の欄をチェックして、戻ってくる税金があるかチェック

・控除を増やそうとして、無駄なお金の使い方をしないようにしよう

まずは源泉徴収票の「源泉徴収税額」の蘭をチェックしてみてくださいね!

コメント