・子どもが生まれたけど、何の保険に入る必要があるかわからない

・学資って必要?

・保険に入りすぎてる気がする

という方にぜひ読んでほしい内容です。

かなりの人が保険で損をしているというのを気づいていないからです(わたしも含む)

ちゃんと調べてみれば、保険で得することはないということがわかっていただけると思います。

記事の前半は、必要な保険と必要でない保険を説明しつつ、後半では保険が最低限でいいという裏付けを解説していきます。

これを読めば今入っている保険が適切かどうか知ることができます。

保険はこれだけで十分

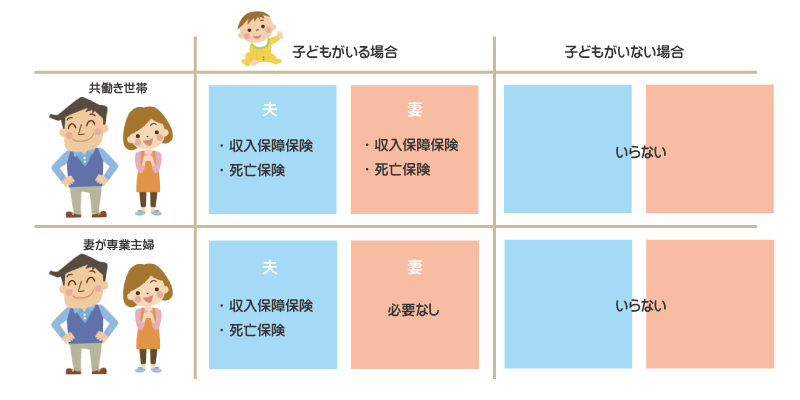

子どもがいる・いないで入っておくべき保険は異なります。

子どもがいない世帯では基本的には入っておくべき保険はありません。

正直これだけではちょっと心配・・という人は、生命保険、死亡保険どちらも掛け捨ての安いものに最低限入るくらいで十分です。

なぜこれだけで十分なのかは後ほど解説いたします。

まずは、「いる保険」「いらない保険」について詳しく見ていきます。

いる保険

子どもがいる世帯では

「収入保障保険」と「死亡保険」の2つは入っておくべき保険です。

大黒柱が死亡した場合、残された家族が今後の生活していくのに困らないように入っておきましょう。

いる保険 その1:収入保障保険

収入保障保険とは、被保険者が死亡または高度な障害状態になって働けなくなった場合に、毎月お給料のように保険金が振り込まれる保険のことをいいます。

生計を支えている大黒柱がいなくなった時に、残された家族が生活していくために必要な保険となります。

特徴としては、保険契約期間が長くなると、もらえる保険金が下がります。

(期間が経過しているということは、子どもも独立してくるので保険金も少なくなるということ)

その代わり、定期保険よりも保険料が割安になっています。

いる保険 その2:死亡保険

死亡保険は、被保険者が亡くなったときに(あるいは高度な障害状態)になったときに保険金を受け取れる保険です。

収入保障保険との違いは、保険期間が長くなっても保険金が下がることはありません。

どちらも保険金がおりる条件は同じなので、どちらかでよいかと思いますが、葬儀費用のことや子どもの数が多い世帯には、どちらも入っておいて問題はないかと思います。

いらない保険

子育て世帯には、先ほど紹介した「いる保険」以外は、基本的には必要ありません。

これから紹介するのは「いらない保険」です。

あえて保険に加入しないといけないものではなく、基本的には貯蓄でまかなうべき部分です。

いらない保険 その1:子どもの医療保険

子どもの医療費については、外来・入院ともに、助成している都道府県や市町村が多くあります。

一部自己負担しないといけない部分もありますが、それでも子どもの医療保険をかけるほどの多額の負担にはなりません。

少額の保険料だとしても、保険料を支払うほうが損なので、そのくらい貯金でなんとかできるくらいの貯蓄の余裕をもっておきましょう。

いらない保険 その2:学資保険

学資保険がいらない理由としては

・利回りが低い

・途中解約で元本割れのリスクあり

・外貨建て保険を紹介されやすい

他の保険商品よりは利回りが高いんですが、学資保険でするよりかは投資信託のほうがまだいいかなという見解です。

学資で紹介される保険は割と利回りがいいように言われるのですが、提示される利回りは手数料うんぬんが差し引かれることを抜きにしています。

手数料など見えないコストを考えると投資信託(自分で投資)したほうがマシです。

まあ、学資保険自体はそこまでひどく悪いものではないのですが、もし学資保険で外貨建て保険を紹介されたら要注意です!

外貨建て保険を紹介されるときは、利回りの良さが大きなウリです。

しかし、ちゃんと理解して保険に入らないと全然増えてない!最悪の場合、減ってる!という事態になりかねません。

販売員側は、外貨建て保険を売れば高い販売手数料が入っているから、なんとしてでも売ろうとして「高利回り、元本安全」なんてセールストークで売り込んで、金融庁がキレたこともあるほど。

ここでもいろいろと見えない手数料が引かれ引かれ引かれ・・・

結果、あんまり増えてないということにもなりかねません。

(増えてないのは為替のせいだから仕方ないとか言われたら何も言えませんしね)

わたし、学資で外貨建て保険入っちゃってる・・・

途中解約すると完全なる元本割れ。

入ってしまったら途中で辞めにくい、なんとも厄介な保険やな。

本当にこれだけで十分なのか【裏付け】

ではこれから、本当に必要最低限の保険でいいのかという裏付けをしていきたいと思います。

もしもの時に備える保険ですが、そのもしもってどのくらいの確率かご存知でしょうか。

また、もしも入院したときにいくら必要か

数値でみてみましょう。

入院する確率は低い

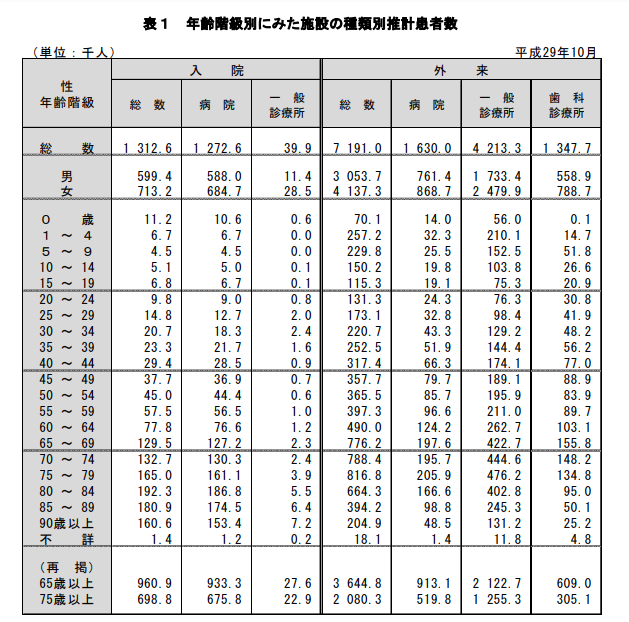

これは厚生労働省の平成29年の患者調査の結果です。

不調があって医療機関に受診した患者数を表しています。

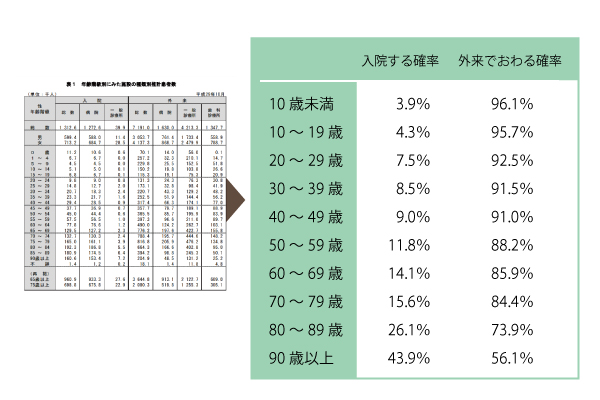

これだけ見ても目がちかちかして意味わからんので、わかりやすくかみ砕いたのが、こちら↓

医療機関に受診した患者さんの中で入院する確率、外来でおわる確率を算出しました。

(※見やすさ重視のため年齢階層を10年ごとに区切りました。)

これをみると40代までは入院する確率は1割にも満たないのがわかります。

50代に入るとやっと1割を超えて、80代になると3割近くまで上がります。

しかも、この確率は「医療機関に受診した人のなかで入院する確率」なので、医療機関に受診していない健康な人は含まれていません。

健康な人も含めた確率になってくるともっと低くなるということです。

でも、入院する確率が1割ということは10人に1人は入院するってことでしょ?

多い気がするけど・・・

じゃあ、保険金をもらえるのが10人中1人しかもらえないと解釈したら?

保険金がおりれば、むしろプラスになるかも♪とお得感で入ったけど、そうでもないね

9割の人は外来で終わっているから保険金がおりない状況です。

ほとんどの保険が入院・手術で保険金がおりるものなので保険金をもらえるのは1割だけです。

こんな低確率の事象のために、月5,000円以上も支払っているなら入りすぎです。

公的保険がある

公的保険には高額療養費制度というのがあります。

ひと月に限度額を超えると、超えた分は支払わなくてOKというものです(限度額認定証が必要)。

限度額は所得により5段階に分かれますが、だいたいの人は限度額が月8~9万円くらい(医療費だけで)になります。

あとはこれに食事代や差額ベッド代などがかかってだいたい10~15万くらいでしょうか。

かなり収入が高い人が仮に100万円の医療費がかかったとしても、限度額認定証を申請して作っておけば26、27万円ですみます。

ちなみに、保険会社の人ってあんまり高額療養費制度のことは言いません。

この充実した公的保険があるのがわかったら、保険入ってくれなくなるかもしれないからね。

保険を見直すタイミング

保険の見直しをするタイミングとして

・結婚したとき

・子どもが生まれたとき

・子どもが独立したとき

・住宅を買ったとき

・専業主婦の妻が再就職したとき

があります。

結婚したときは、保険金の受け取りを配偶者に変更したり、配偶者と話し合って掛金や補償内容の見直しをします。

子どもが生まれたときは死亡保険(もしくは収入保障保険)に入ります。

子どもが独立したときは死亡保障を減額しましょう。

老後資金の貯蓄が十分になるなら死亡保障はなくてもOKです。

住宅を買った時に、住宅ローンを利用すると、自動的に団体信用生命保険に加入する仕組みになっています。

そのため、住宅ローン契約している場合は死亡保障を減額してOKです。

専業主婦の妻が再就職して、妻の収入が安定してきたら夫の死亡保障の減額してOk。

妻の収入が家計に欠かせないものであるなら、妻も死亡保障を検討した方がよいです。

保険に加入するときのポイント

仮に保険に加入するときに大事なのは

・得する保険はないことを頭にいれる(得するのは保険会社だけ)

・「保険は保険」「貯蓄は貯金」(ごっちゃにしない)

・複数社の保険会社を比較する(むしろネット保険でも十分)

ということです。

万が一に備えるための保険です。

「保険でも貯蓄型の保険があるからそれはお得ですよ」というセールストークがありますが、あくまで保険は万が一に備えるためのものです。

「保険は保険」「貯蓄は貯金」でごっちゃにしないてはいけません。

また、複数社の保険会社を比較するのは絶対にやるべきです。

安いと保障内容が薄っぺらいというのはただのイメージ。

同じ保障内容でも安いものもあります。

まとめ

子育て世帯に必要な保険は「収入保障保険」「死亡保険」のみです。

子どもがいない世帯や単身者は基本的にはなしでOKです。

保険に加入するよりもしっかり貯蓄をして、もしもの時に備えるのがベター。

不必要な保険の加入は、不必要な出費につながります。

ちなみに我が家の保険を見直すと、悲惨なコトに外貨建ての保険に入っています。

知らないって怖いですね。

得する保険なんてありません。

得をするのは保険会社だけです。そこをしっかり念頭に置いて保険加入しましょう。

ちなみに、こちらの本には今回紹介したこと以外にもお金のことについて、超絶わかりやすく書いてある(イラスト多め)ので絶対読んで損しません!

お金に関する本をかなり読みあさったわたしが、これはいい!!とほんとに思える一冊でした。

知らなかったお金の真実を知ることが出来る良本です。

コメント